2024-09-25

CoinGecko视角下的比特币VS黄金:CPI数据下的抗通胀之争

比特币于 2009 年在大金融危机之后推出,尚未经历过多次宏观经济压力测试。这与黄金形成对比,黄金经历过非常多不同的历史时期和政治体系。 然而,黄金的供应量是伪有限的,这使其稀缺性具有流动性,新的金矿经常被发现。而比特币的稀缺性在数学上是精确且可预测的,总量被限制在 2100 万个。但这是否意味着比特币是比黄金更优秀的通胀对冲工具?

CPI 公告如何影响比特币价格?

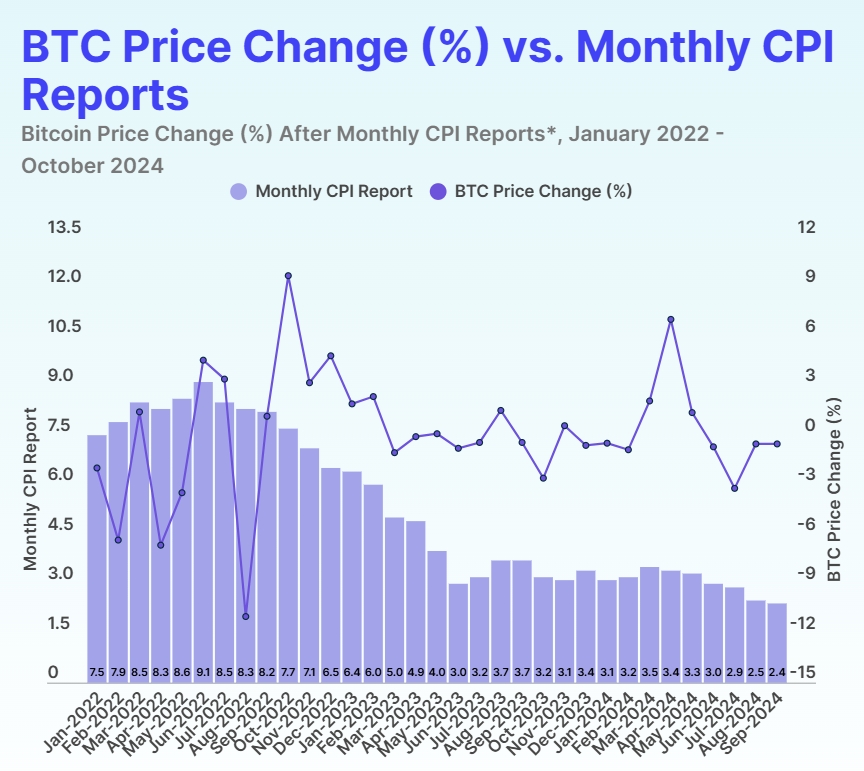

从每日数据来看,从 CPI 报告发布当天的比特币开盘价到次日的开盘价,无论通胀率变化方向如何,比特币价格都会上涨或下跌。例如,当 CPI 报告显示 2022 年 3 月至 4 月间通胀率从 8.5% 下降到 8.3%(年化)时,比特币价格下跌了 11%。反之,在 2022 年 9 月至 10 月间 CPI 报告显示通胀率从 8.2% 下降到 7.7%(年化)后,比特币价格上涨了 9.68%。

2024 年 5 月,当 BTC 价格在 CPI 公告后一天上涨 7.02% 时,报告显示通胀率从 3.5% 略微下降到 3.4%(年化)。值得注意的是,当 2022 年 3 月报告显示通胀率从 7.5% 飙升至 7.9% 时,比特币价格实际上下跌了 6.37%。换句话说,关于比特币价格和 CPI 公告之间关系的假设逻辑并未在数据中得到体现。当我们观察 BTC 月度价格变化和具有更大影响的更广泛因素时,这一点就变得合理了。

比特币在通胀时会上涨还是下跌?

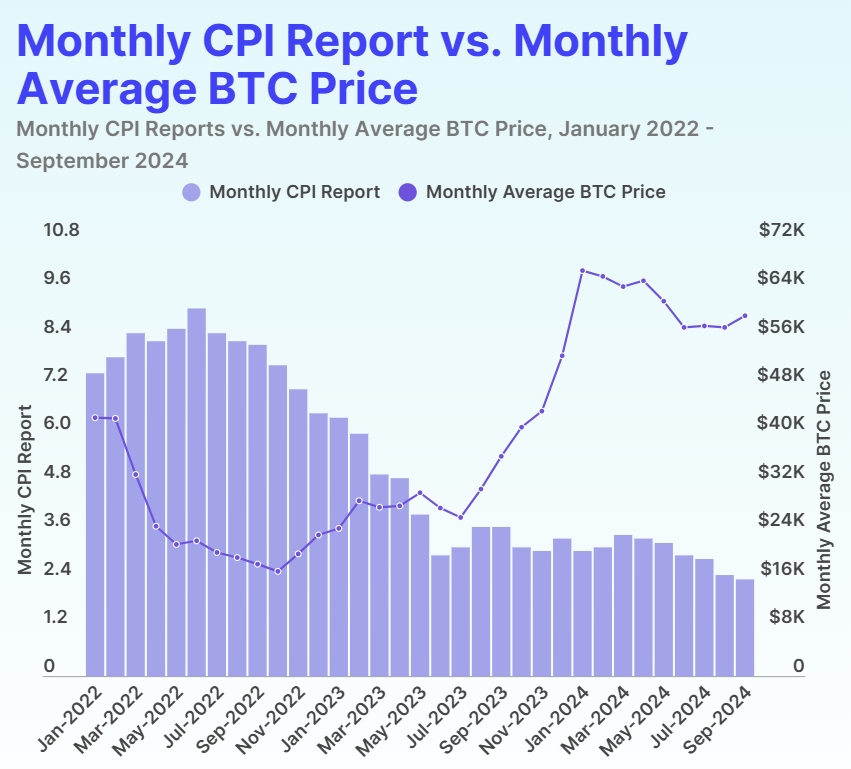

2022 年 3 月,美联储开始了加息周期以抑制通胀。考虑到月度 CPI 报告的滞后性,我们将以 2022 年 1 月为起点与比特币的月度价格进行比较,原因有二:

- 提高利率对经济产生了抑制作用,因为借贷成本变得更高。

- 该法案本身将通胀作为亟待解决的问题置于公众关注的焦点。因此,这将进一步推动比特币作为通胀对冲工具的认知。

从这些数据中可以清楚地看出,美联储的加息周期作为缩减资产负债表的方式,对 BTC 价格的(抑制)影响远大于 CPI 数据。事实上,随着 CPI 数据下降,BTC 价格往往会上涨。考虑到以下因素,这是合理的:

- 比特币同时被视为投机资产和货币贬值对冲工具。这种认知源于其在经济中使用率有限(不到 2%),相比之下美元则无处不在。

- 相反,在美联储加息周期之前,当资金"廉价"时,比特币更有可能作为一种风险较高的投资获得资金流入。

- 然而,随着美联储持续加息以抑制通胀,比特币供应量越来越有限,抵消了这一影响。截至 2024 年 10 月,94.13% 的比特币供应量可用,通胀率为 0.84%。

- 比特币不仅仅是通胀对冲工具,更可以说是央行对冲工具。这在美国地区银行业危机期间比特币上涨9.5% 时得到了证明。

总之,CPI 公告对比特币价格的影响相比于比特币的基础代币经济学而言是被稀释的。最重要的是,高于 BTC 通胀的通胀率已经被纳入中央银行的蛋糕中。这就是为什么即使 CPI 数据呈下降趋势,也无法掩盖美元将继续贬值,而比特币在 2028 年 3 月第五次减半之后未来通胀率将更低的事实。

相比之下,联邦政府不太可能将其支出削减到足以使美联储停止将政府不断增加的债务货币化的程度。无论 CPI 数据如何下降,美联储降息都更有可能再次为比特币打开资本流入的大门。

为什么通胀报告会影响比特币价格?

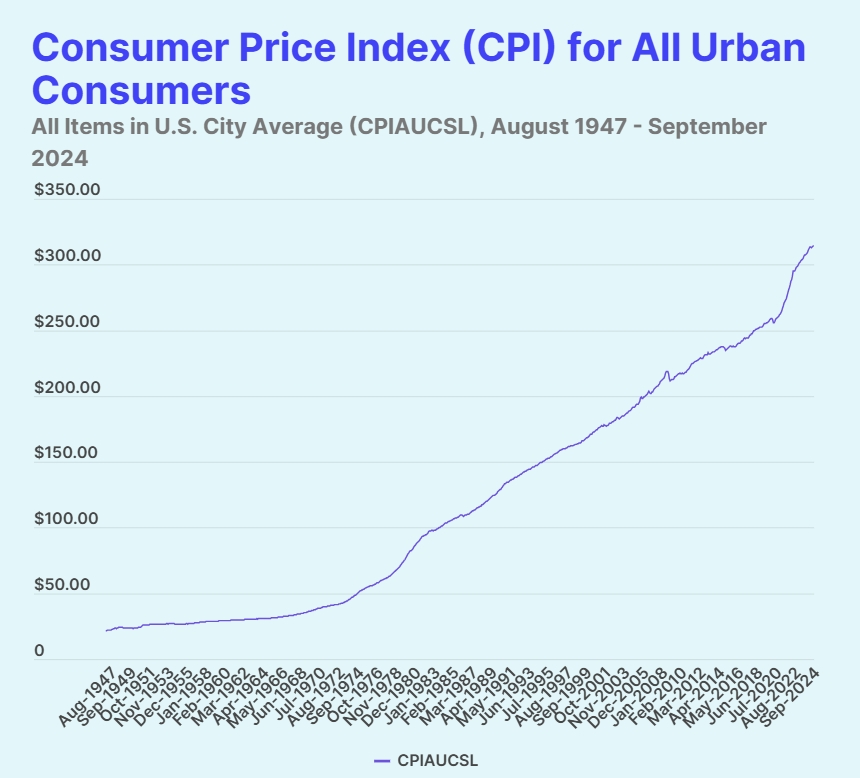

通胀这个概念相当难以捉摸,通常被理解为商品和服务价格的上涨,通常由政府机构测量。在美国,这是劳工统计局(BLS)通过消费者价格指数(CPI)来负责的。

然而,深究其根源,通胀最好被理解为中央银行系统的效应。具体来说,当美联储通过货币化债务来覆盖政府支出时,中央银行会增加其证券组合。其效果是增加货币供应量,这表现为通货膨胀。

经过几十年不断增加的货币平台以货币化债务,2020 年发生了最极端的一次。美联储的资产负债表从 2020 年初的 4.2 万亿美元膨胀到年中的 7.2 万亿美元。因此,通货膨胀(CPI)在次年作为滞后效应出现,在 2022 年 6 月达到 9.1%(年化)的峰值,这是自 1981 年以来的最高水平。

换言之,美联储通过持续的货币扩张,不断贬值美元货币。甚至美联储主席杰罗姆·鲍威尔也难以解释为什么基础通胀目标(美元价值侵蚀率)是 2% 而不是其他百分比。因此,这意味着以下几点:

- 美元是一种内嵌价值侵蚀的被篡改资产。

- 比特币是一种通过去中心化和内嵌稀缺性来保证价值的不可更改资产。

理论上,这将转化为比特币价格在 CPI 报告较高时上涨,或在 CPI 报告显示下降时下跌。然而,正如上面研究的那样,事实并非如此。